货币发行、社会融资到人民币贷款

一直对M1、M2、社融、人民币贷款这些概念,以及细节不是很清楚,觉得有必要写一个文章,详细的认知一下这些概念。

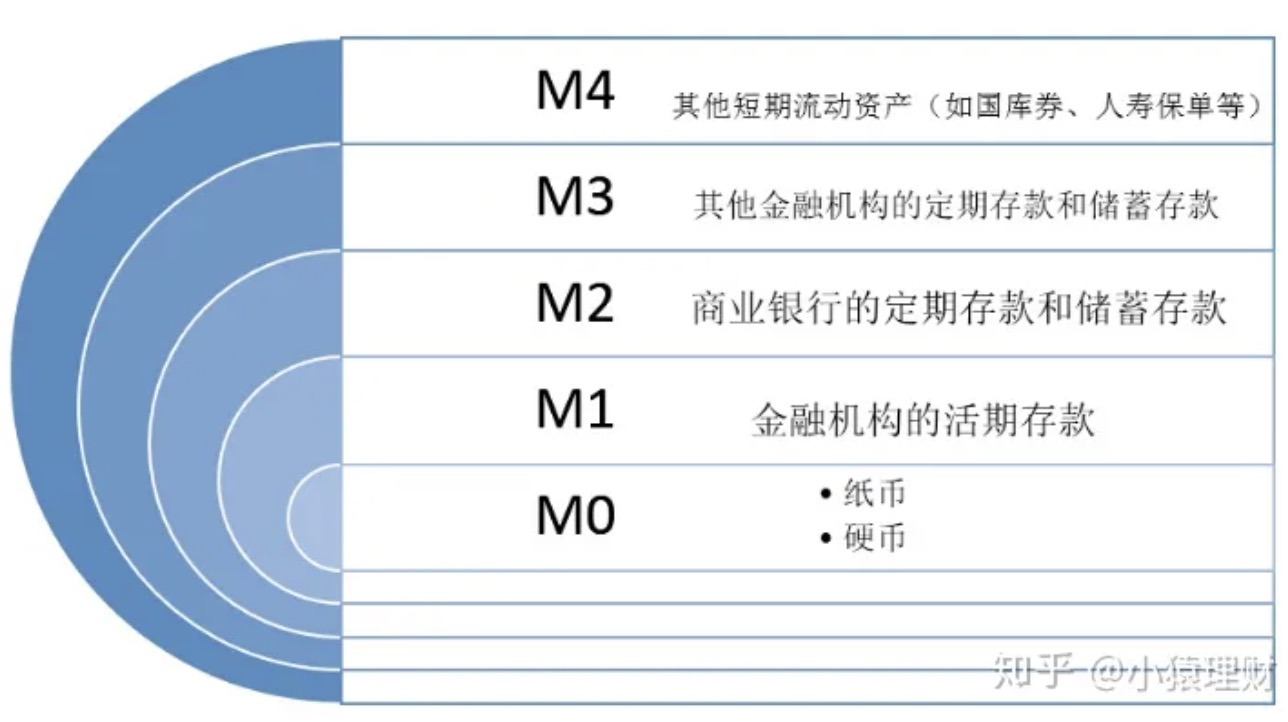

M0、M1、M2、M3的概念

先说说,M0、M0、M1、M2、M3:

看一下定义:

M0:

M0被称为基础货币,它是一个国家发行的真实的货币总量,也就是我们常说的:“印的钞票加上少量的金属货币。”目前中国M0的货币供应量只要8.4万亿。我理解,就是发行的基础纸币,你再存到银行,带给别人都不算,除非那人又取出来,变成纸币,准备去消费了。

M1:

M1是在M0基础上再加上活期存款和支票存款。这是因为银行可以放贷,1块钱就能当做两块钱花了,所以M1货币供应量 = 银行之外流通的货币(大家手上的钱) + 从银行贷款时放进银行里的抵押金 + 已经开出去的汇票 + 能随时取现金的银行账户上的钱。一句话概括就是:能随时取现的钱。这是狭义上的货币供应量,目前M1的货币供应量有51万亿人民币。

我觉得,这个比M0更有意义,是居民和企业随时可以支取的钱,这个钱随时可以投入生产和消费啊。

M2:

M2是在M1基础上,再加上低于10万美元的定期存款、理财产品等。因为它包括了M1里的所有货币,所以它肯定比M1、M0都大,目前大约有173万亿。 这是广义货币供应量。需要特别说明的是,M2不包括投资在股票里的钱。银行放贷,钱会流通,但一旦放在股票里,也就放在那里了。钱从股票流出,股票下跌;钱进去,股票上涨,事实上股市一直在上涨,说明流入股市的钱比流出股市的钱多,因此这部分钱不对流通产生影响。

我觉得,这个对投资最具代表意义,因为理财、小额定期,都是随时可以转化为投资的,比如3个月、半年的定期,随时可以取出来,杀奔股市啊。

M3:

M3指的是更广义的货币,也就是在M2的基础上,加上那些高于10万美元的定期存款,这些货币更稳定、更不活跃、更不能流通。

总结:

- 大家一般都盯着M1、M2,原因是这两个数据对经济的反映更直接

- M1增长,说明需求端强劲,因为是随时可以支取的钱,说明大家想花钱了呗

- M2增长,说明投资端强劲,因为都趴在理财、3个月1年的存款上,有弹药啊,随时可以杀入股市、大宗商品啊

参考:

中国的M1、M2 情况

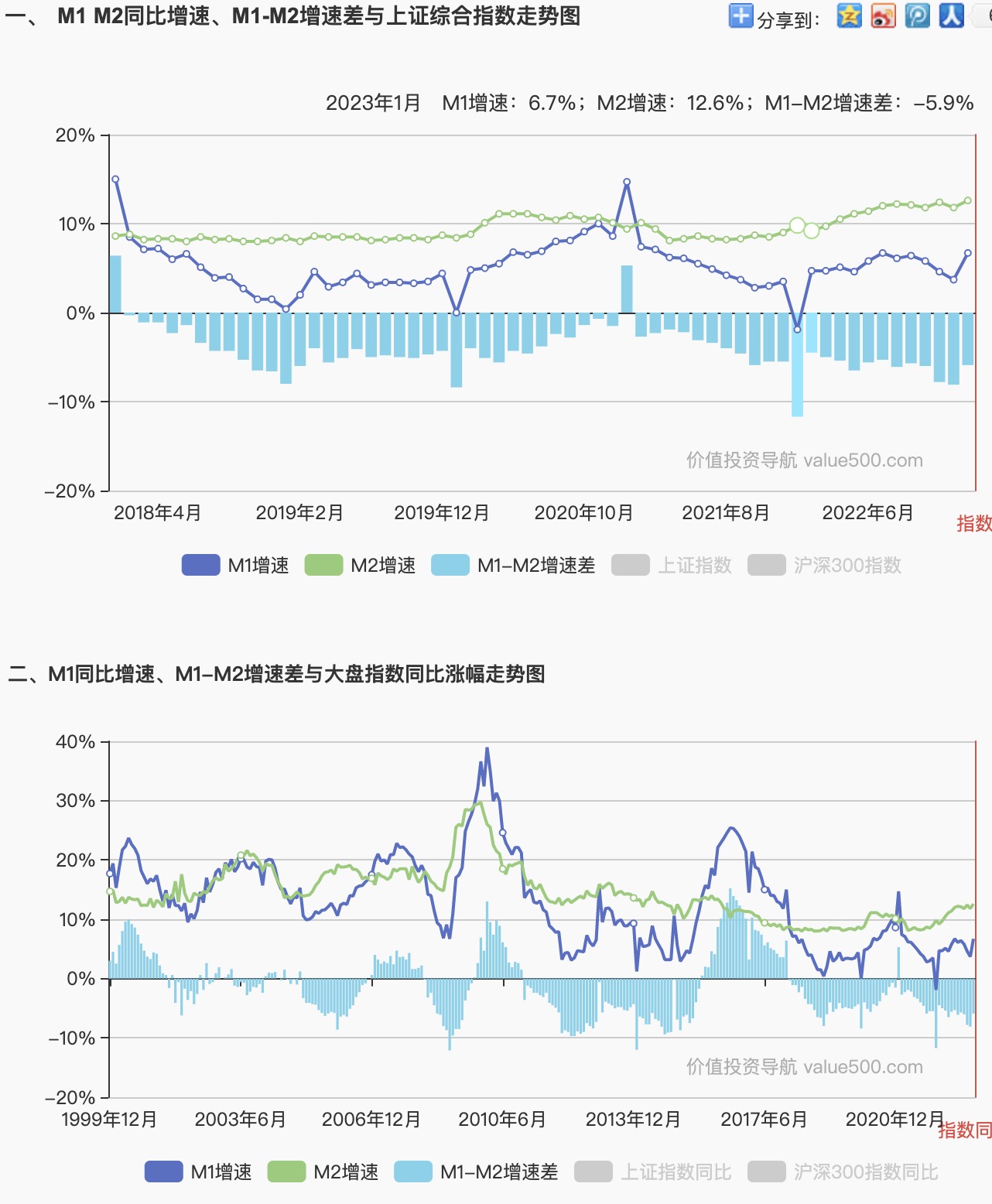

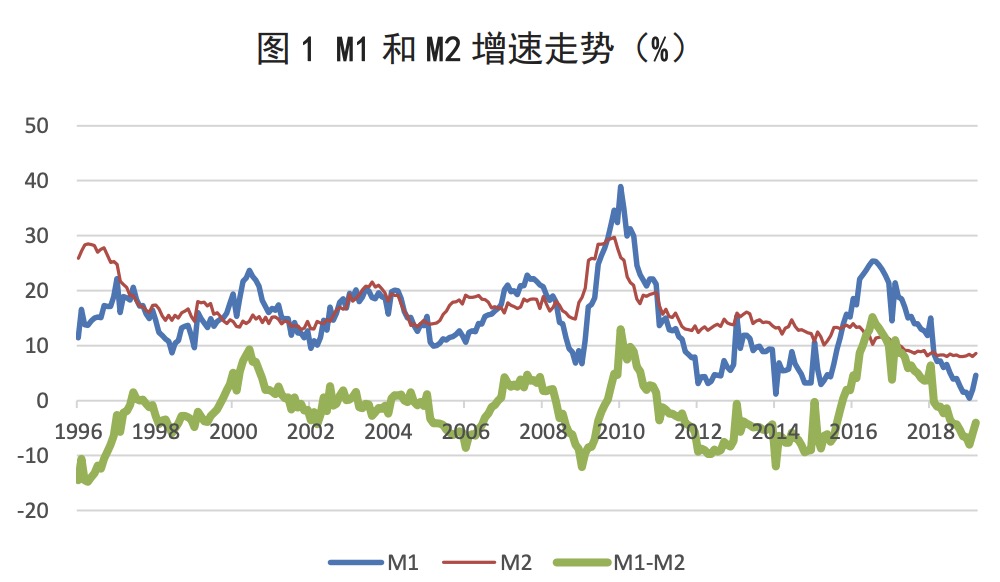

M1、M2的短期和长期增速(增量)情况:

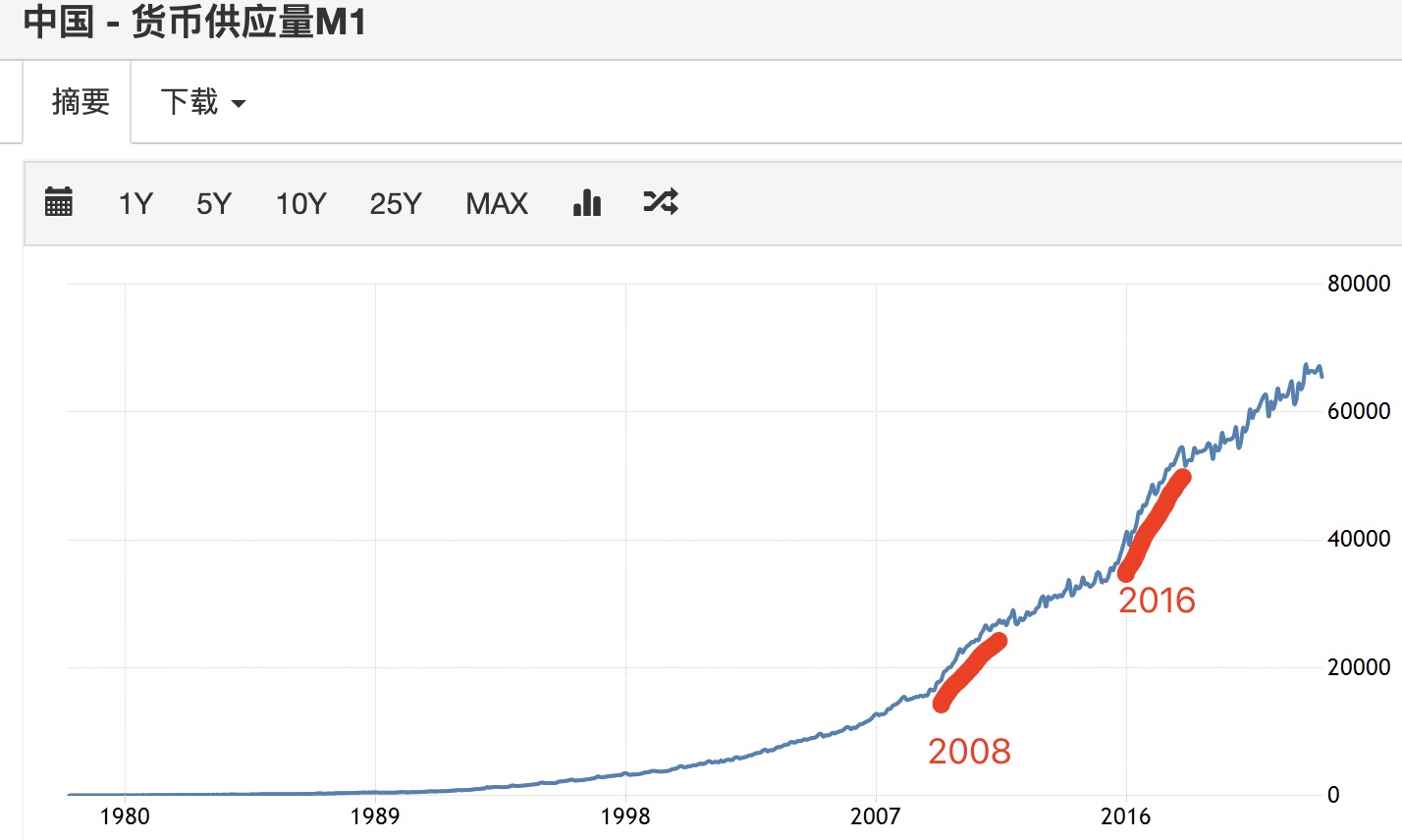

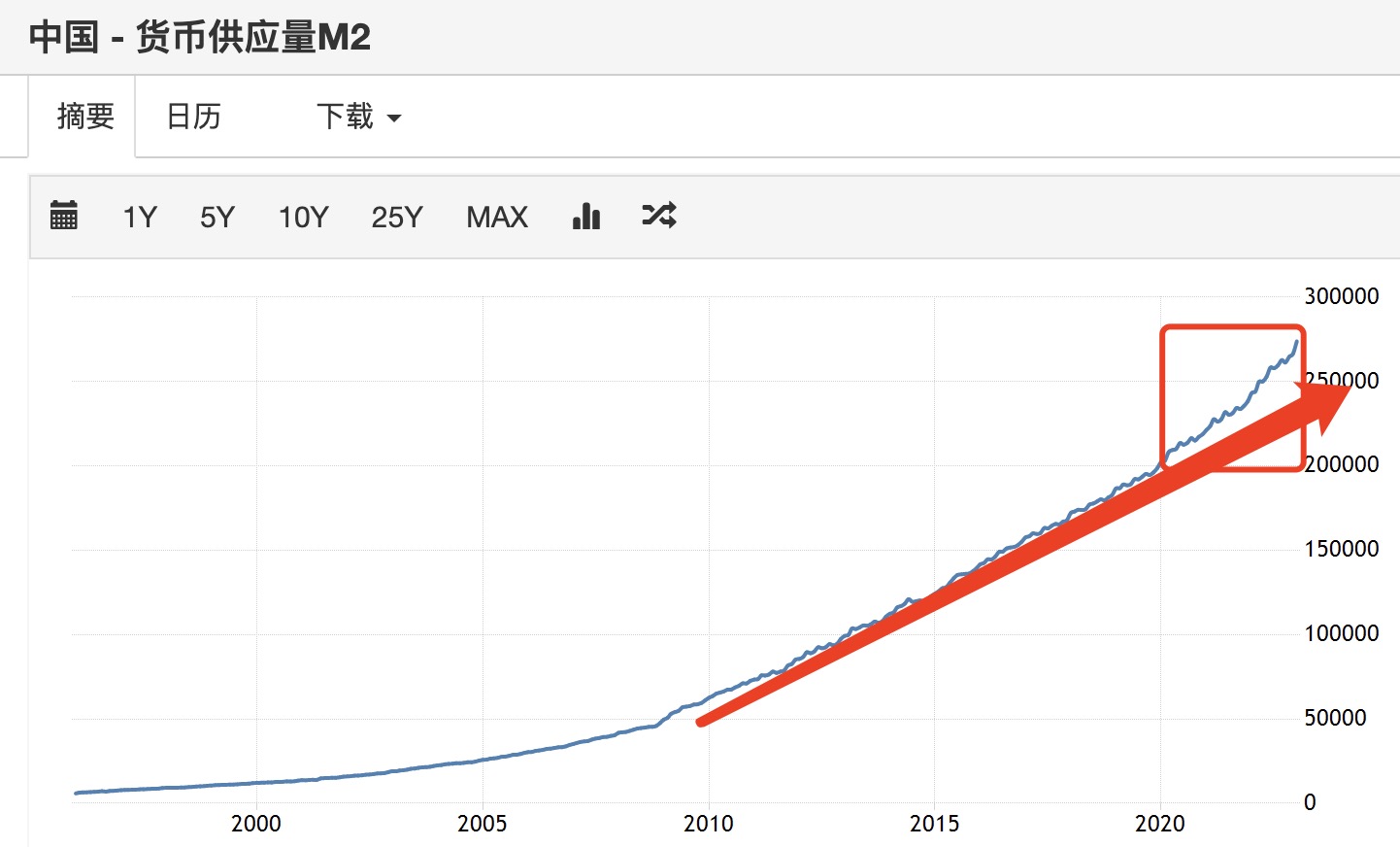

M1、M2的长期累计(存量)走向:

这个是我国的M1,M2的情况,一图胜千言,不过还是需要解释一下:

- 最新的M2是1月末,广义货币(M2)余额273.81万亿元;狭义货币(M1)余额65.52万亿元;流通中货币(M0)余额11.46万亿元;

- 2008,2016年都有一波,M1加速上涨;2020年之后,M2的增速明显开始增加了

- 1月份大家惊呼M2大增12.6%,吓死了,确实是,最近这1年,增速确实在加速

参考:

M1-M2剪刀差

M1 和 M2 对应货币统计的不同层次,二者大概率应为同向变化,只是在某些时段内 M1 增速与 M2 增速之差会显著扩大,出现类似剪刀形状的缺口,即所谓的“剪刀差”现象。

前面说过,M1代表了生产消费,M2代表了投资,M1 - M2,就是和投资的PK,我理解。如果是正的,就是生产消费(实体经济)旺盛,如果是负的,就是投资旺盛。(这里投资指金融投资、固定资产投资等,企业人家投入生产的投资不是一回事)。

当然,不是说,大于0,小于0,就是谁好谁差,有时候可能都差、都好、比烂、比好。

几次剪刀差变化:

- 1996-2000,负 剪刀差,东南亚金融危机,GDP掉到9.2%,外部需求疲弱、内部需求不足、产能过剩、企业生产活力下降,经济“通缩”,银行惜贷,企业融资难度增加。银行有存款M2 > 但是不愿意给实体需求M1。

- 2006-2008,正 剪刀差,中国加入WTO,企业生产动力加大,资金需求扩张,居民消费强劲,物价水平攀升,经济出现过热,实体愿意投M1 > 信贷跟不上M2

- 2011-2012,负 剪刀差,08年金融危机后,我国四万亿经济刺激,2009-2010年信贷规模极速上升,M1和M2增速同步加大,刺激政策导致经济过热,于是央行连续上调准备金率和利率,随后需求M1 增速急剧下降 < M2,央妈控制投资侧了

- 2015-2017,正 剪刀差,与之前不同,不是生产消费导致M1变大,而是违规过桥贷款、通道贷款盛行、金融体系内部加杠杆违规,M1多了,却不是去了实体经济,而是投资,但是M1>M2

- 2018-至今,负 剪刀差,2018年M1进入下跌通道,经济下行压力加大,企业融资难M1,经济不行了,银行M2也惜贷,M1 < M2

总结下,M1代表生产消费的活钱,M2代表了投资侧的长期的一些的钱,M1 - M2,就是经济实体好与投资愿不愿意投的对比,简单地理解哈,但是也不一定是这么简单,比如2015-2017年,M1大,就不是生活消费旺盛,而是金融违规、活钱乱飞导致的。

参考:

社会融资

最后说说社融(社会融资),社融是指一定时期内实体经济从金融体系获得的资金总额。

- 新增社融里会包括企业需要偿还的利息部分

- 新增社融非常容易受到季节性因素的影响,在做分析的时候,不仅要和上个月对比,最好也要和去年同期去对比,否则容易有误判

- 1月是新增社融最高的时候,每年年初银行会有谋求开门红、早投放早收益,据说1月信贷投放可达全年的40%(不知道真的假的);12月一般是新增社融的低点,到了12月,银行的信贷额度可能也用的差不多了;季末的时候会多放点,季末用力过猛后下个季度的初月就少放点,在每个季末,银行内部有业绩指标的考核压力

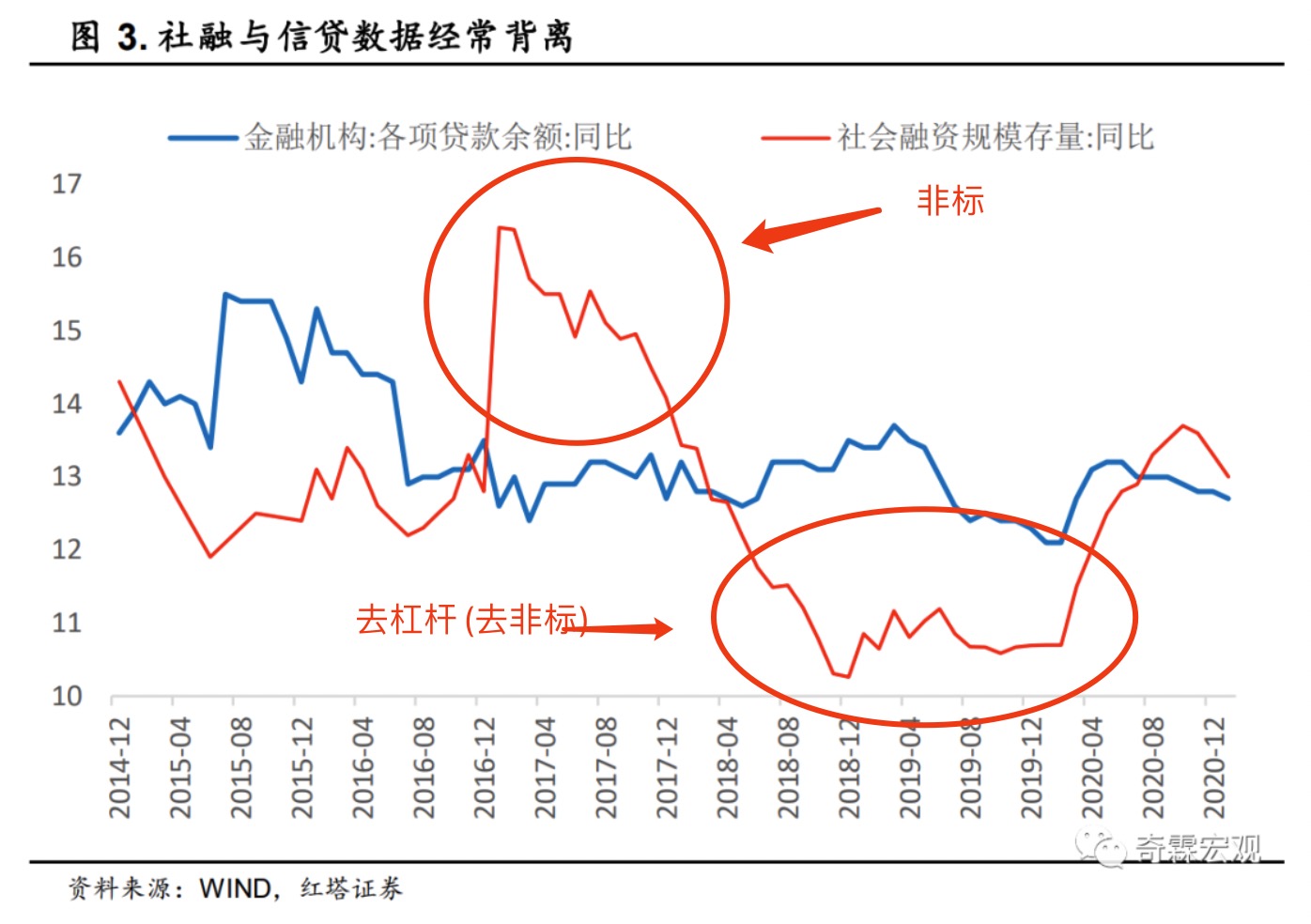

- 2011年社融才开始统计,过去不需要,以前中国金融体系主体是银行,主要是信贷,没什么金融创新,社融和信贷比较接近

- 2011年之后,影子银行兴起,非标与债券融资对社融的影响加大,不再主要是银行信贷了,贷款与社融的增速裂口增大,趋势出现分化,信贷变化的信号意义下降了

- 社融总额现在多少了呢?,查到的一个数据,2022.9月末社会融资规模存量为340.65万亿元。乖乖!如果按照5%的利息计算,每年的利息估计就得15万亿吧。

社融结构

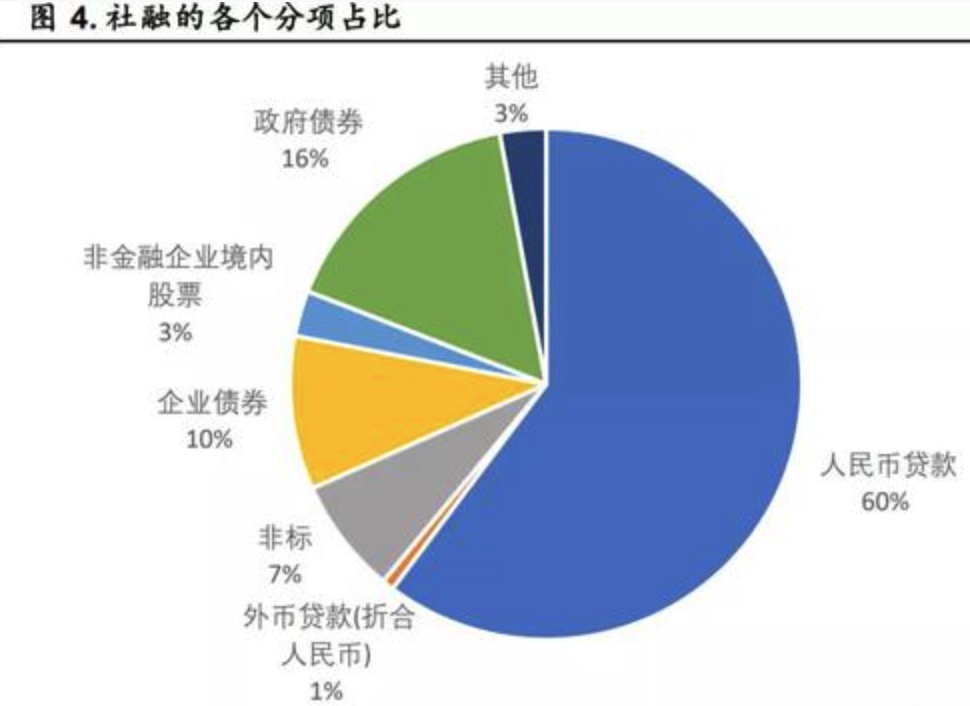

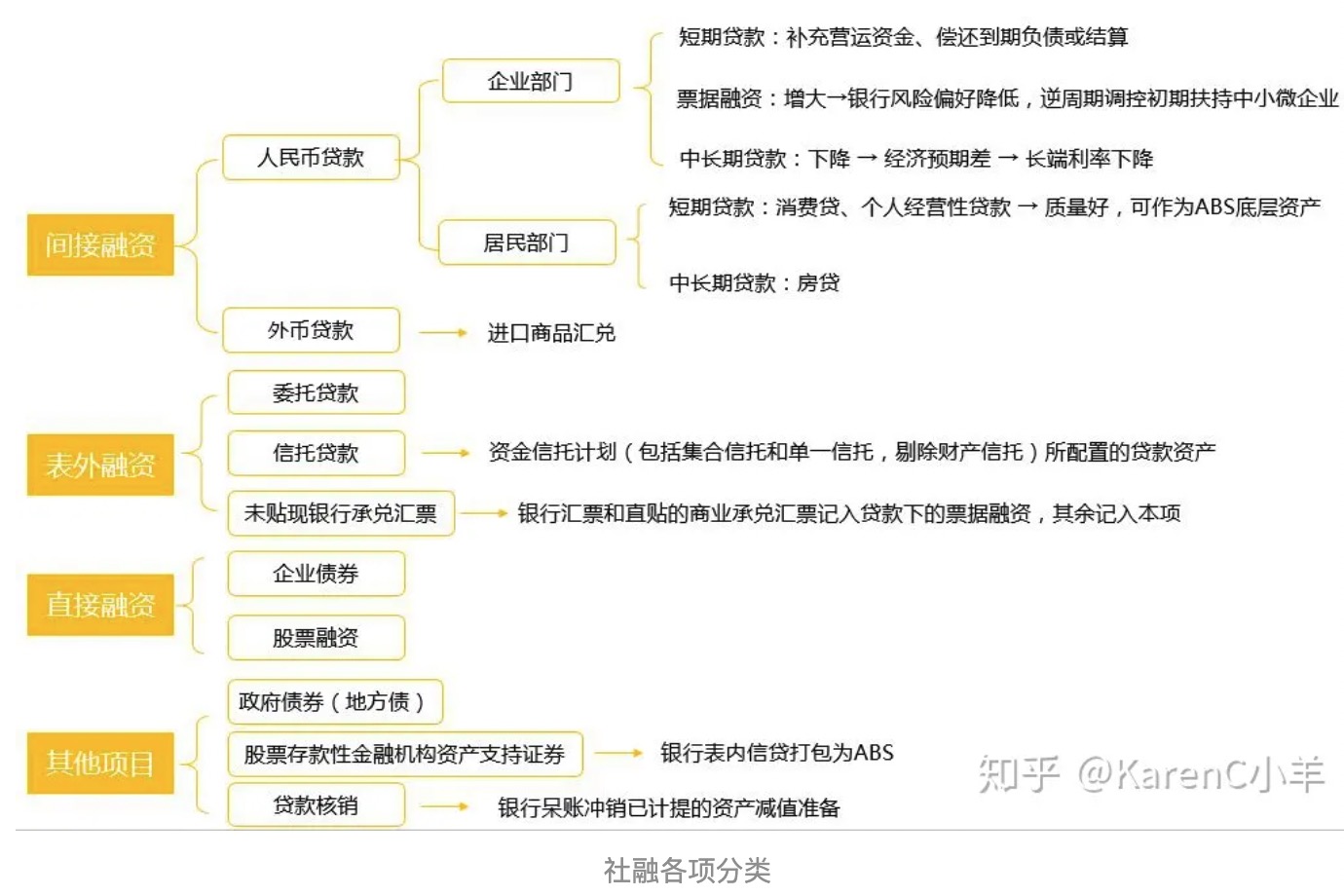

社融规模包括人民币贷款、外币贷款、委托贷款、信托贷款、未贴现银行承兑票据、企业债券融资、非金融企业境内股票融资、政府债券共8项。

那他们的比例是多少呢?

- 可以看到,人民币贷款是绝对的大头,就是银行的标准贷款(多说一句,米国不是,下节会比较)

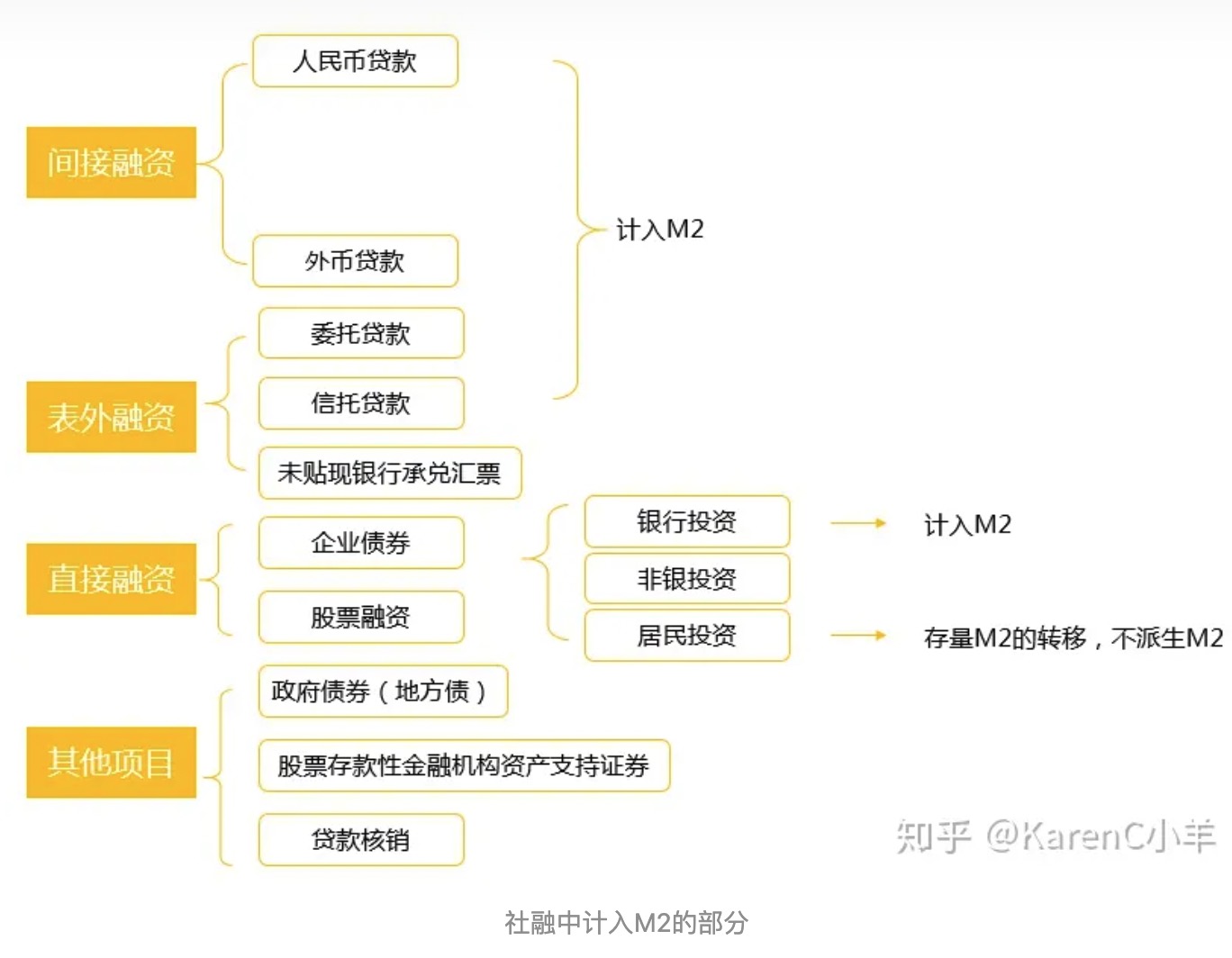

知乎的一篇文章,把社融和M2的关系梳理的很清楚:

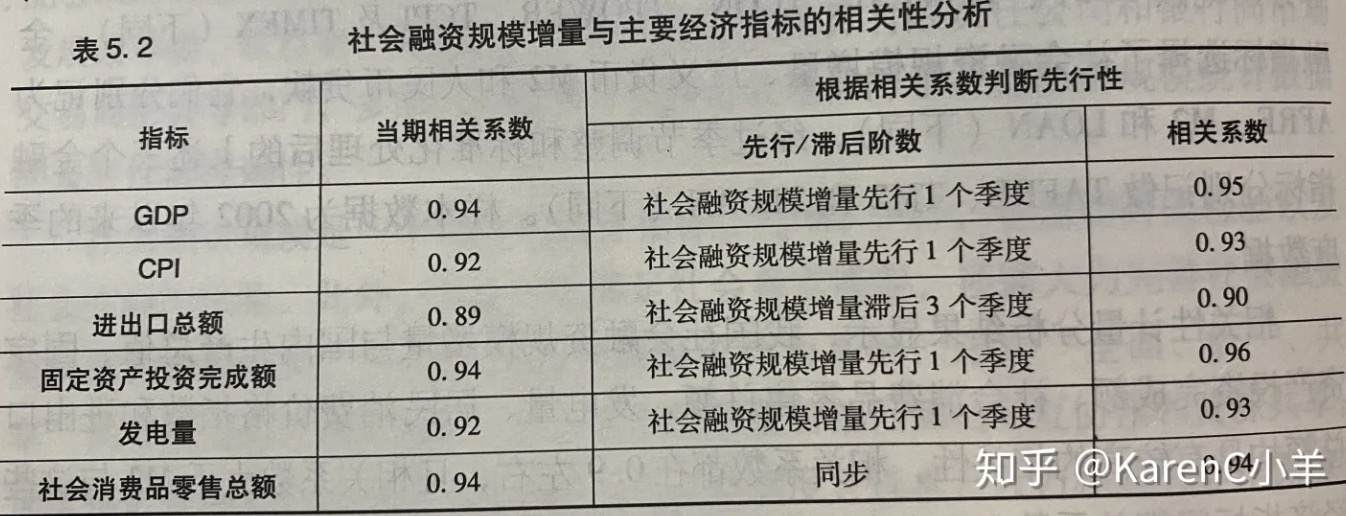

社会融资和经济指标的相关性:

- 看图说话:社融确实领先指标啊

社融和M2

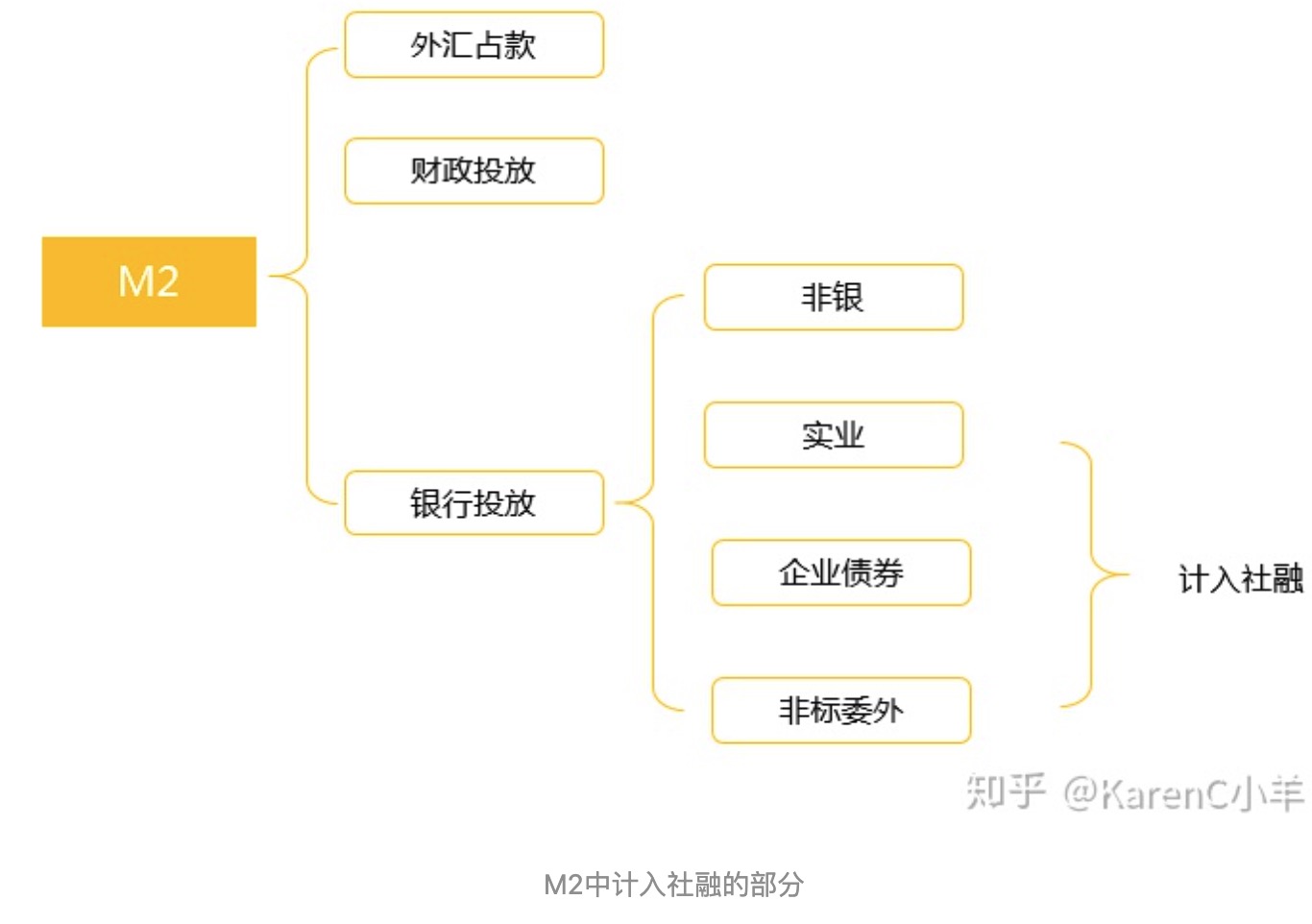

- M2可以理解是银行的资金供给;社融是居民企业政府对资金的需求

- 票据融资主要指直贴的承兑汇票,票据融资量一定程度上代表中小微企业的融资量(就是银行帮着中小企业中转,拿票据先抵扣成现金)。中小微企业是票据市场的主要玩家,同时,票据融资相对其他贷款风险较低,因此,当观察到票据融资量增长时,可能说明银行的风险偏好在降低,或是逆周期调节下加大对中小微企业的扶持力度

- 社融中的各项“贷款”以及银行购债派生了货币,计入了M2,银行购买政府债不计入M2,因为这部分资金收归国库,没有派生新的货币。

- 社融和M2的重叠部分,即为银行向实体部门的投放(企业债券、实业信贷、非标委外)。也就是说,造成社融和M2的主要差异,是来源于非银和表外。

- 社融增速-M2增速,当该差值走阔,说明实体经济融资需求较强;同时可能伴随着市场流动性宽松(非银加杠杆扩张资产)

- 房地产、两高一剩行业较难从银行获得表内贷款,在扩张时大部分通过非标委外获得融资

今年的社融

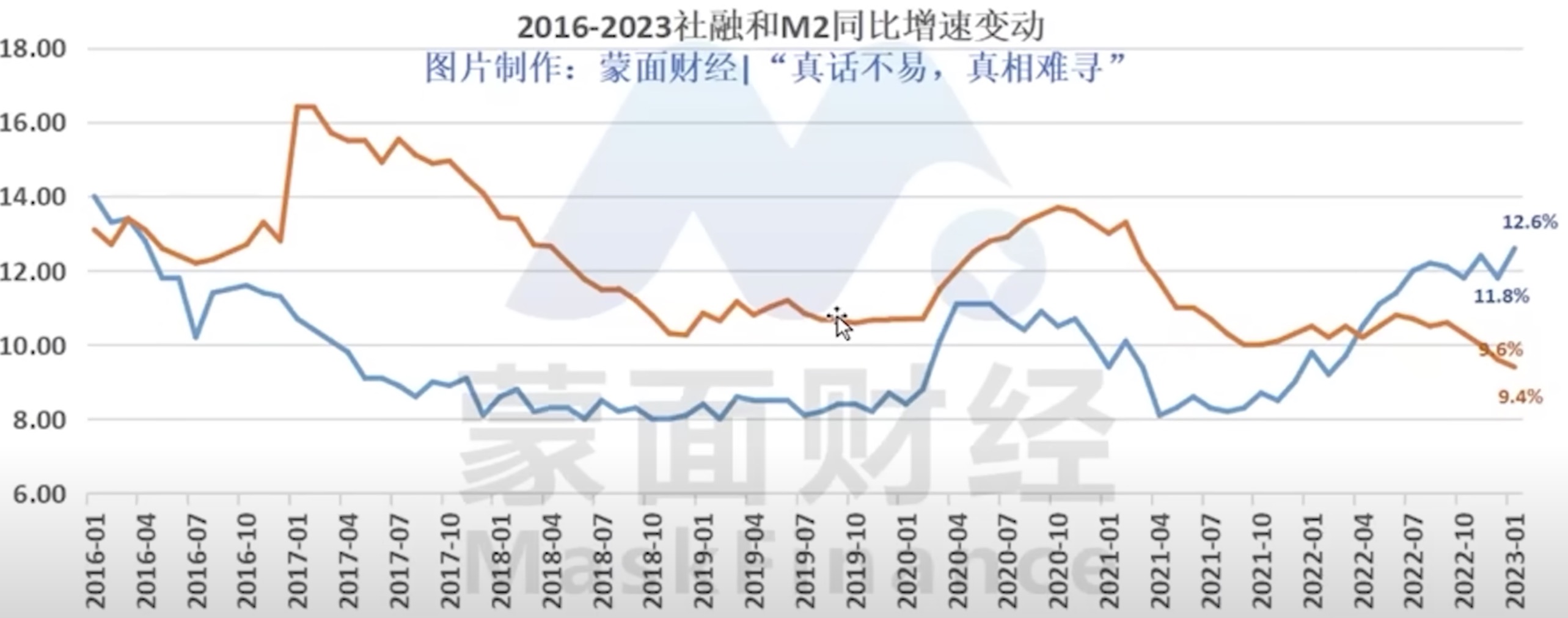

看看今年2023年1月份的情况,来作为学习的范例:(黄色是社融、蓝色是M2)

之前的社融(同比,黄色)增速一直比M2高,但是,2020.4之后,出现了交叉和背离,说明啥呢?我理解是,供给(M2/蓝色)在加大,但是需求(实体)不接受啊

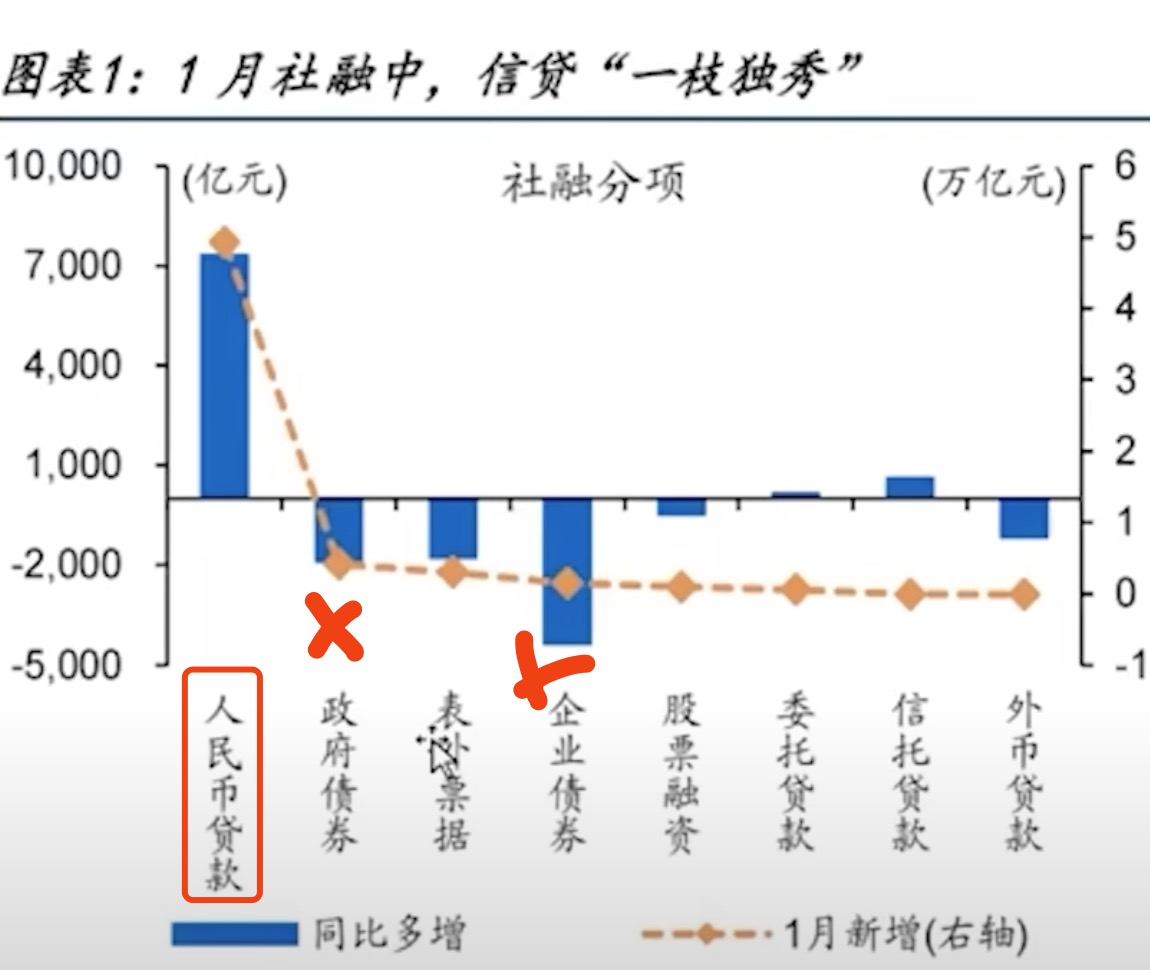

咱们前面说过,社融里面大头是信贷投放。其实,这块银行很给力,是超过以往的力度的,据说是央行窗口指导的作用,央妈捉急啊,“银行们!使劲给我贷”,上图中的人民币贷款(其实就是M2),还是很给力的。

但是掉链子的,不是贷款而是,而是企业债券、政府债券:政府债券据说是,2022年上半年过于发力,导致下半年和年初不给力了;而企业债券是负的,是因为去年年底理财赎回,导致企业债再发债需要的融资成本高了,企业没有积极性再融了。

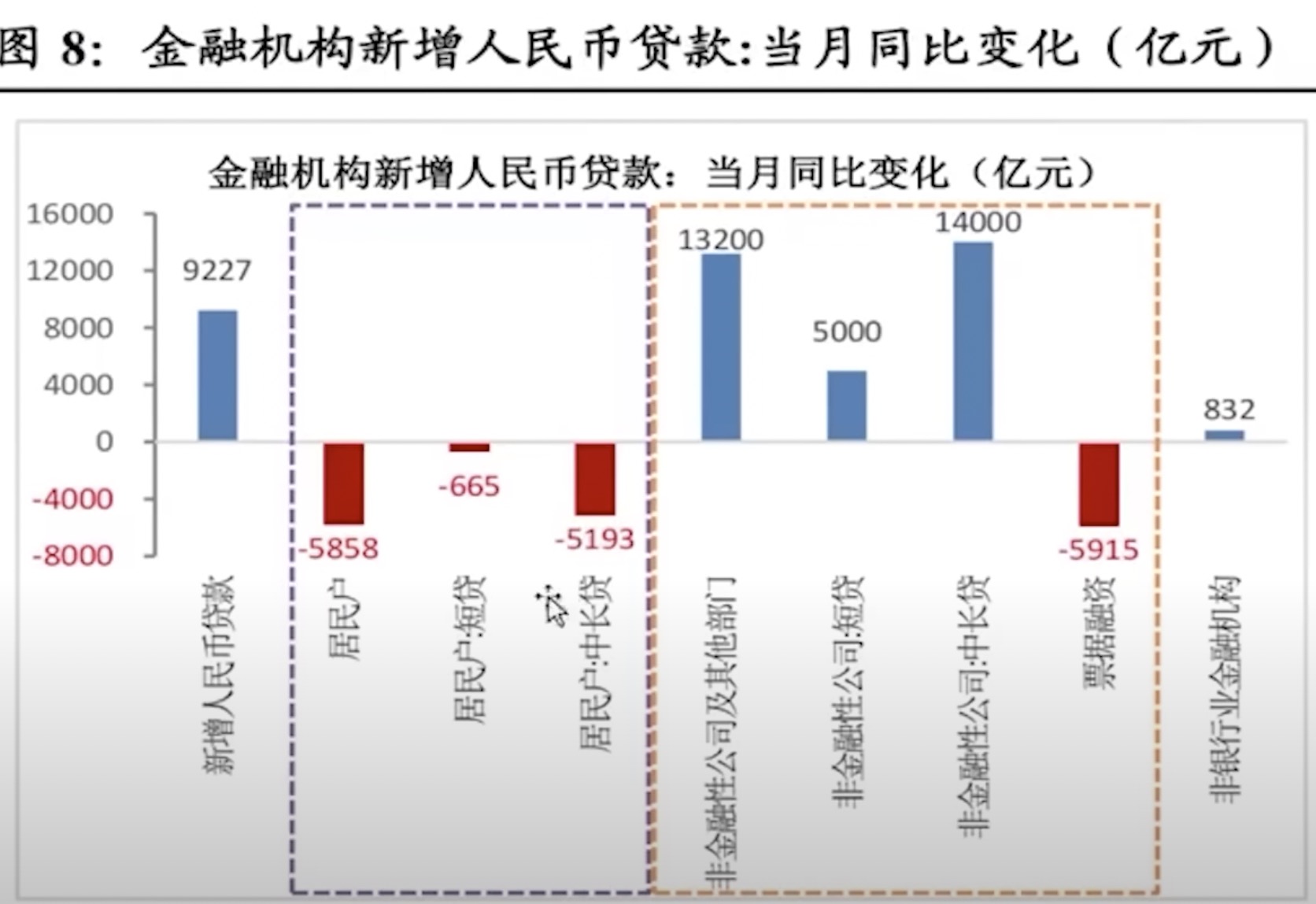

再多说一句,即使是人民币贷款里面,就是社融贡献最大的这项里面,主要也是靠非金融性公司,也就是企业贷款拉动的,13200。 而,居民侧,都是负的,-5858。 而且,企业侧也能看出道道,票据融资是负的,-5915,票据融资往往是中小企业的融资手段,那说明,央妈窗口指导贷给企业侧的贷款,大部分都去了中大型企业(国企吧),呵呵。

股市融资

特别提下股市融资:

- 2022年A股市场直接融资总金额约为1.69万亿元,再融资规模占据了其中的2/3

- 2022年全年将有接近400只新股,融资额将超过5600亿元人民币

- 2022年,A股再融资募集资金总额为10975.47亿元,其中增发募集资金总额7728.80亿元、配股 募集资金总额633.79亿元,可转债 募集资金总额2189.93亿元(含强制赎回和回售金额),可交换债募集资金总额422.94亿元

天哪,原来再融资是IPO的两倍,你光关注上市新股了,其实,老股们一样在市场上吸血(另外,A股总市值在85万亿左右,每日交易额在8000-10000亿)

参考:

各国社融结构比较

前面提到社融结构,中国的贷款是绝对的大头,但是,其他国家不是这样的:

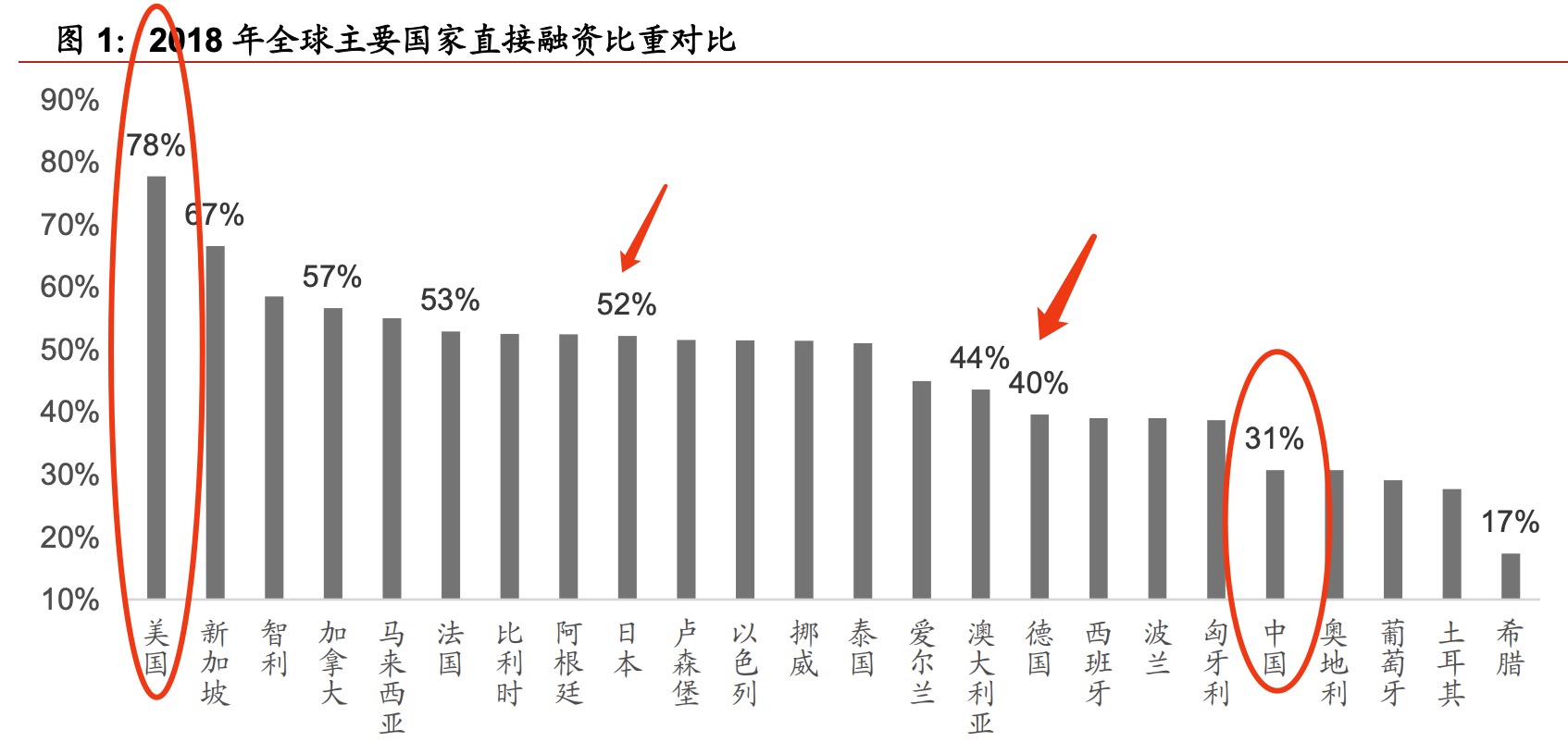

这里有一个直接融资的比例,直接融资简单粗暴的说,就是股票融资+债券融资;贷款融资(也可以说是信贷融资)属于间接融资,让我们看看直接融资(股票融资+债券融资)的各国的比例:

- 美国是典型的直接融资比重为主的国家,金融市场高度发达,资本化率高,直接融资比重达到了78%

- 传统意义上的“银行主导型”国家,如日本等直接融资比重也都超过了40%

- 中国直接融资比例为31%,在世界范围内处于偏低水平

- 不过,中国直接融资比重2005年最低点14.8%上升至2017年36.9%,也在逐渐提升

- 直接融资主要就是股票融资+债券融资

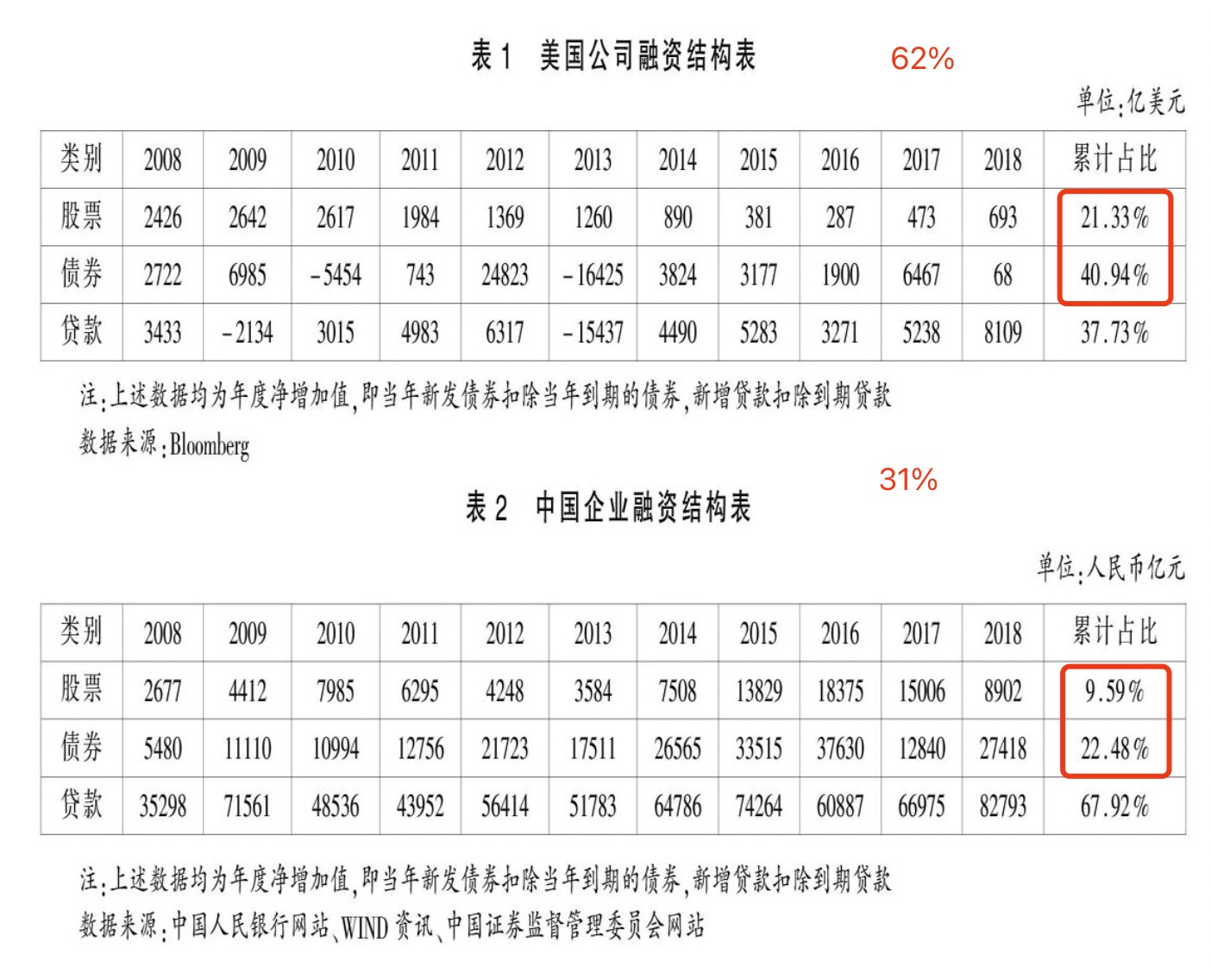

另外,在直接融资的两大主力里,债券 融资是大于股票融资的,在美国是这样,在中国更是:

中国与美国的差距主要不是体现在贷款市场方面,而是在债券市场。债务融资工具的结构差异直接造成企业融资结构的差异:就企业的债务融资工具结构而言,中国过度依赖银行贷款,美国 则相对 平衡。2019年中美非金融企业的贷款和债券之比分别为100∶17和66∶47。

- 2021年末,股市市值是92万亿,债券市场存量/债券余额是130万亿元。但是交易额差距就大了,债券一年的交易额是1043.47万亿,而股市一年的交易额是250万亿

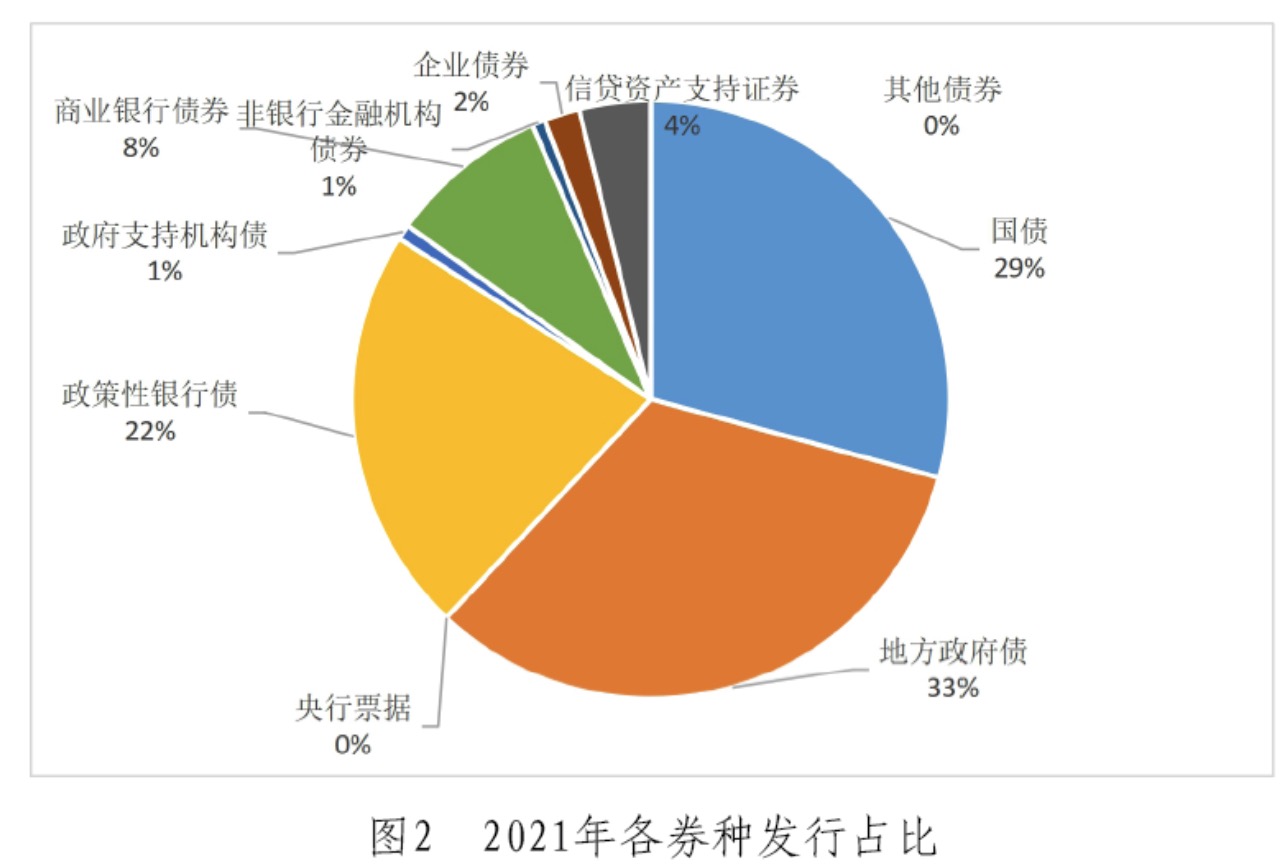

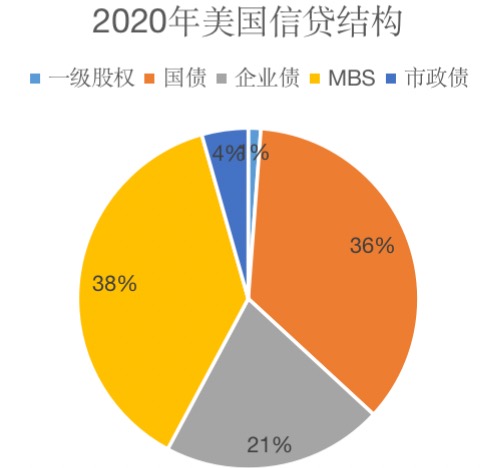

另外,中美债券结构差异也很大(左中、右美):

- 美国的MBS(次级债)+ 企业债,比例是非常大的,能到59%,这些都是企业融资的方式

- 对比下,中国企业债才2%(中国企业好难啊,我是说民营的)

- 政府发的债:国债+地方债(美国叫市政债),中国还应该算上政策性银行债,这个比例是对比是,中国80% vs 美国40%

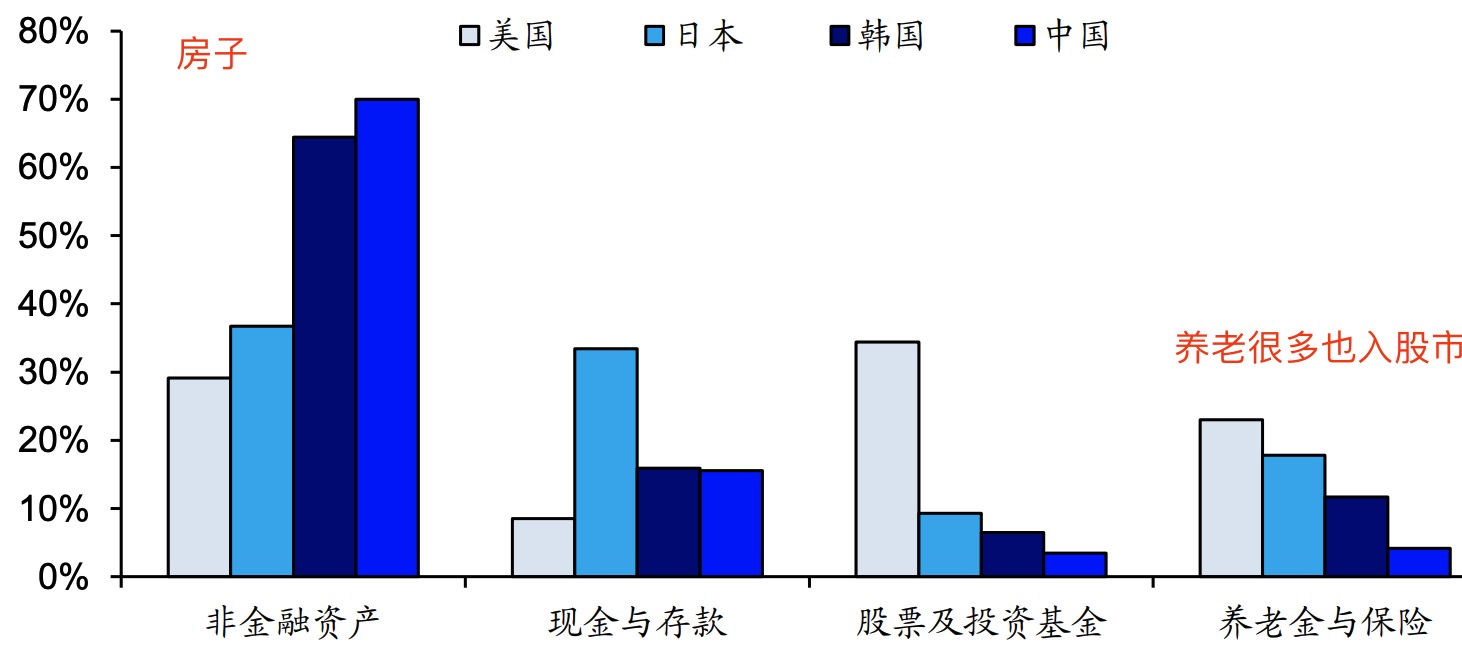

顺道多说一句普通人对这些资产的配置,美国股票市场占比高,所以,美国人的财富分配上,股票 配置也远高其他国家:

参考:

人民币贷款

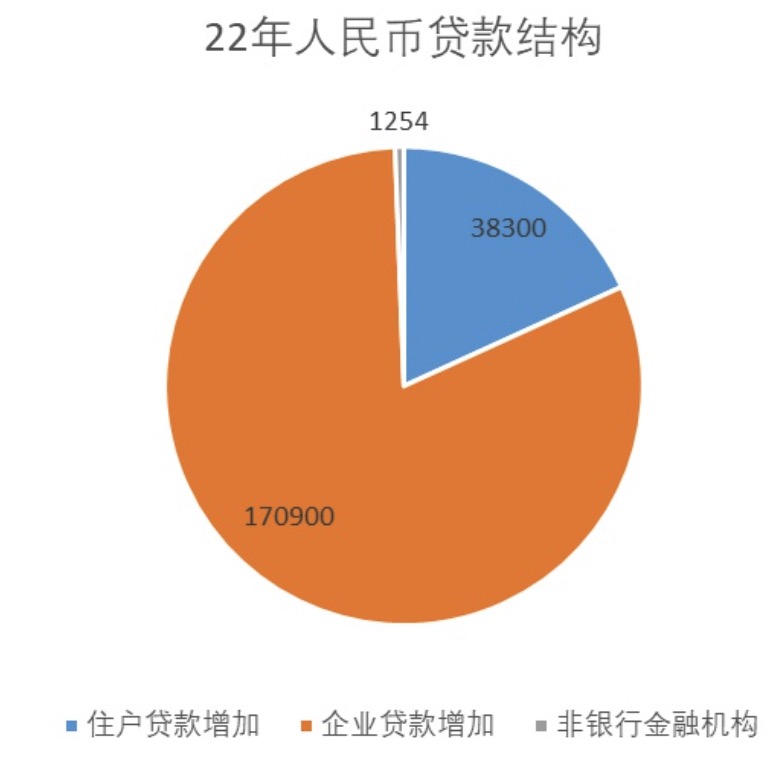

最后说说,人民币贷款,还记得前面的社融结构里,人民币贷款占比绝对是社融大头,60%多。

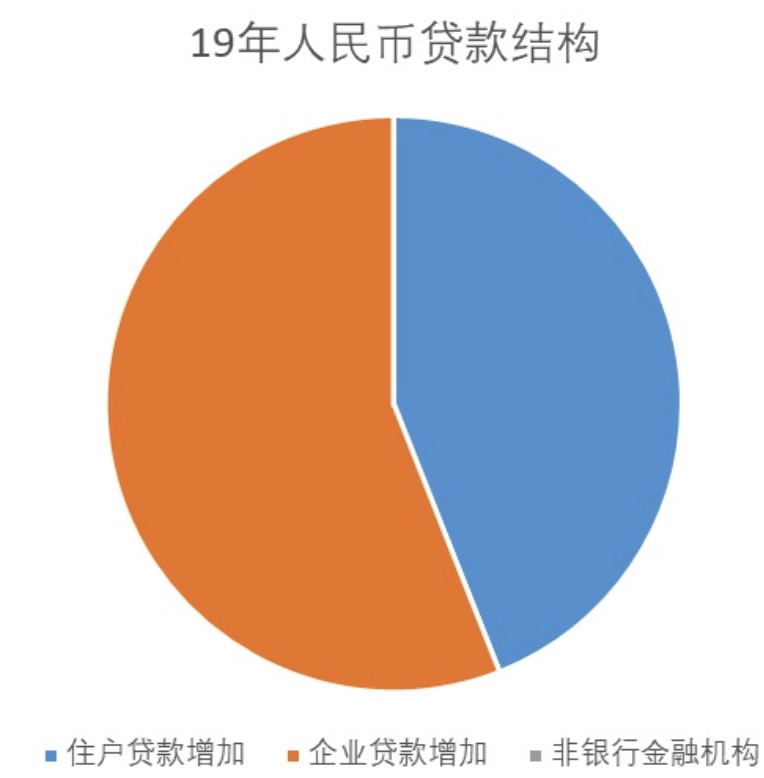

那这个人民币贷款,究竟是哪些组成的呢?

- 可以看到,就两大块,企业贷的,和个人贷的(个人贷的主要还是房贷)

- 19年的企业和个人的贷款比例为1.27∶1,22年企业和个人贷款的比例升高到了4.46∶1;人民币贷款的结构发生了重大的变化,居民端贷款需求急剧降低,也许是受到疫情三年的影响,老百姓更愿意选择稳妥的存钱,而不是贷款取消费,贷款去买房。

参考: