究竟什么风险

风险是指在某一特定环境下,在某一特定时间段内,某种损失发生的可能性。

关键词,就是损失、意外、可能性大小,就是你没有预料到的损失。 你要想对他进行控制,就需要知道他发生的可能性,以及为这个可能性付出的成本。 这个成本往往体现在你为了防止风险,要损失的未来收益,和,你必须要止损带来的机会成本和沉没成本。

风险更体现在心理层面,。。。

具体的体现在:

- 止损:防止更大损失而必须放弃沉没成本,各层面,个股,整体金额(想想你究竟能忍受最大的下跌百分比是多少?)

止损

收益,本质上是一种期望,未来是不确定的,平行宇宙有无数种可能, 而你对外来的一个收益率的期许,本质上就是一种,多种可能性的期望值, 你当然可以期待大收益,但是你自己心里清楚,那是个小概率事件; 同样,你害怕大的下跌负收益,但是,那同样也是一个小概率事件, 所以,你能做的,就是要小概率的大负收益的有一个防范。

如果发生了,就是你“投资生命中的无法承受之轻”,你无法承受。 比如下跌5%,对你来说,就已经是非常非常不愿意发生的事情, 但是,它确实发生了,这个时候,你的态度就很重要, 就像你遇到了人生的重大灾难或者失败一样,你应该什么样的态度面对? 是逃避,像鸵鸟一样,假装没有发生? 还是勇敢面对,承认自己的损失和失败,及时从失败和灾难的阴影里走出来? 你会说,当然应该选择从失败里走出来? 但是,应该,和实际是有距离的,应然和实然不是一回事,对吧?

止损,就是从失败里走出来,是承认自己的无能、失败,对自己的错误买单,接受这份苦楚。

也许,你还觉得,可能这个是最差的情况吧?我卖出后,可能立刻就会反弹, 而且涨到我无法想象的地步,我现在止损卖出,可能呢就错过了一波大行情。 是的,没错,但是,也可能是坠入更深的深渊呢! 想想,自己之前都没预料的事情都发生了,无论再大反弹还是大跌,都已经超出你的惊奇了, 你还想更惊奇么?你能承受的惊奇就是这个程度了,好吧,别再刺激自己了, 选择离场,遵守纪律,自律才能自由,后面的精彩,就不属于你的人生。

本质上,投资态度,就是人生态度的写照。

衡量风险

一般衡量风险,都使用波动率(volatility)的概念,就是,他沿着期望的波动程度。

一定要理解,价格的走势,是你我这种凡人无法预测的,要对未来充满敬畏。 过去的价格,不代表未来,未来是上帝在把控,你我无法揣度上帝的意愿。 但是,过去的价格,能让你一窥上帝的威严,他可以把价格坠入到何种境界, 跌10%,no,no,no,那是小case,上帝还让你见识过跌倒50%以上, 这样,你至少明白,他的威严,他的恐惧,而你,就有了可以参考的恐惧, 选择一个你能容忍的恐惧吧,超过他,你就瑟瑟的跪拜在他面前,彻底臣服。

所以,波动率(volatility),只是我们对过去发生的恐惧的认知,我们可以把他量化出来, 以备未来再次出现如此之恐惧时刻,我们立刻有所觉察和触发我们的敬畏之心。

这里,有典型的两个指标,可以供我们使用:

- 标准差

- ATR(Average True Rage)

标准差

这个不打算多说了,就是概率里的那个标准差,有了标准差,有了直方图,你就有了可以计算的概率的机会;如果他的分布更像正态分布,那每个收益率出现的概率的计算就更精确一些。

如何衡量是不是正态分布?看图说话?No,有很多方法呢,用QQ图,用偏度、峰度,都可以量化,这里就赘述了,可以自行谷歌学习。

ATR

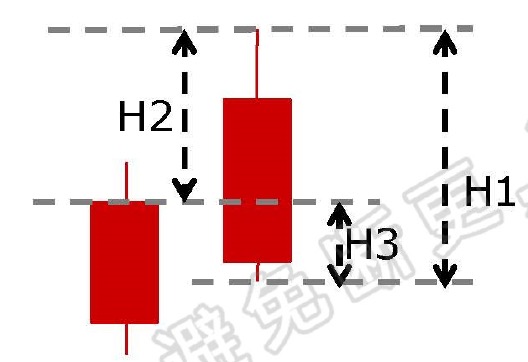

ATR(Average True Rage),是指近N天真实波幅TR的算术平均值;

而真实波幅TR,是这下面指标里面最大的一个:

- 今日最高价 - 今日最低价

- |今日最高价 - 昨日收盘价价|

- |今日最低价 - 昨日收盘价价|

你说,用今日最高减去最低,不就够了么? 不够! 你没考虑昨天的情况,如果今天是一个直接跳空高开呢?又或是一个跳空低开呢? 所以,用昨日的收盘价和今天的最高、最低再比比。

别忘了,这是个移动平均值,所以,还有个超参,N天。

N倍回撤止损

标准差、ATR的概念,只是作为指标,我们要把它用起来,来控制回撤。

回撤的时候,可能是止损,也可能是止盈噢。

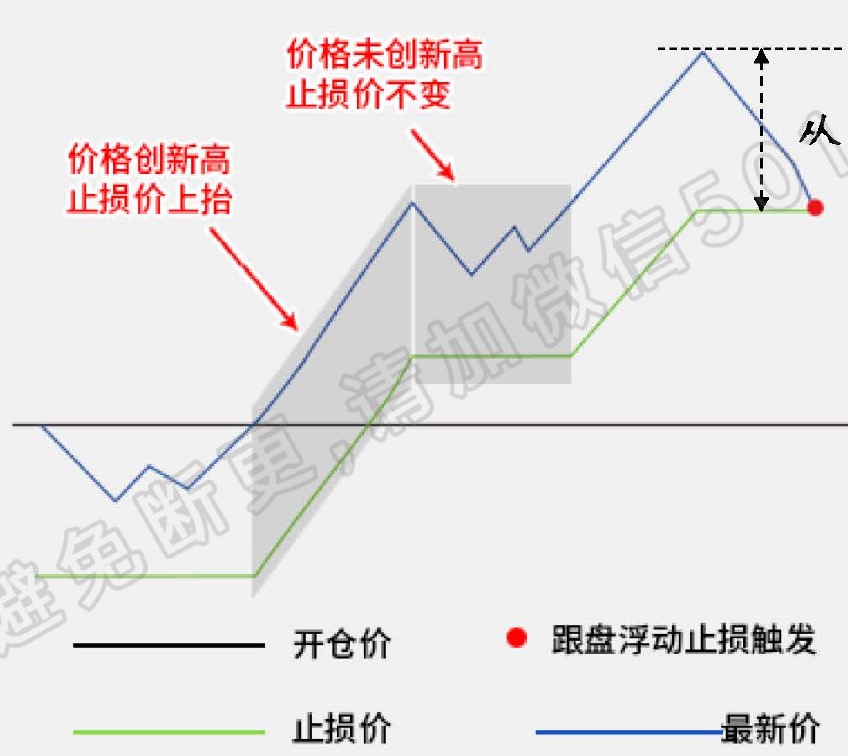

我们看这个图,来对着说,比如你定的N=4倍。

开仓后,如果下跌,就是你损失了,所以,这个时候,如果大于了4倍ATR的时候,你就需要清仓卖出止损了。

如果上涨了,你就赚了,但是,上涨到一定程度,回撤了,这个时候,你计算的就是回撤的损失是不是大于4倍ATR。

你算的回撤损失,就是上图中的右上的那个虚线,即,从最高点的价格 - 4倍ATR。是的,回撤,就是从历史的新高作为比较对象的。

注意,ATR也好、标准差也好,都是个值,而不是个百分比。

头寸控制

“头寸”起源于清末民初的上海滩,本意是指一摞“袁大头”(银元),十枚一包,正好一寸(一英寸?),是当时一种通用的标准计量(数钱的方法)。在金融交易领域,所谓“头寸”,其实就是“持仓”或者“仓位”,也就是你已经买入持有的股票、期货、外汇货币对等可交易的金融产品。

持仓,是一门艺术。

你啥时候买?买多少?啥时候买?卖多少?每一个股票、标的分配多少资金?这些都需要考虑。

经典的头寸控制方法有:

- 每一固定金额交易一个单位

- 等价值交易单位

- 百分比风险模型

- 百分比波动幅度模型

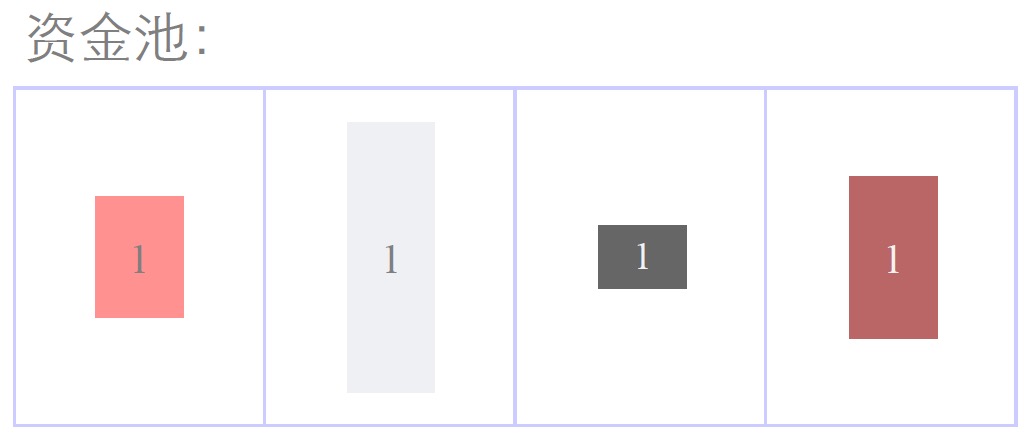

每一固定金额交易一个单位

- 把投资100000元,分成4份,每份25000元

- 买入时,买入10手,无论是任何股票,都是10手

等价值交易单位

- 把投资100000元,分成4份,每份25000元

- 买入时,投入全部1份25000元,卖光目标股票

百分比风险模型

- 我有总投资100000万

- 确定我能忍受的最大下跌为5%,即5000元(5%是我根据自己的喜好定的)

- 我有一只要投资的股票价格为50元

- 确定我能容忍的某只股票最大下跌为10%

- 那么,这只股票我最多可以买多少:CPR

CPR公式:

所以,这只股票我可以买入(头寸)= = 1000股。

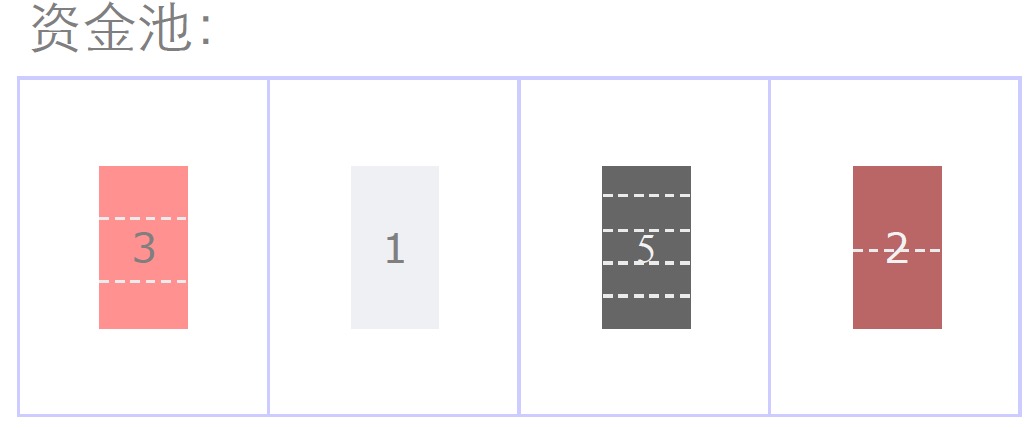

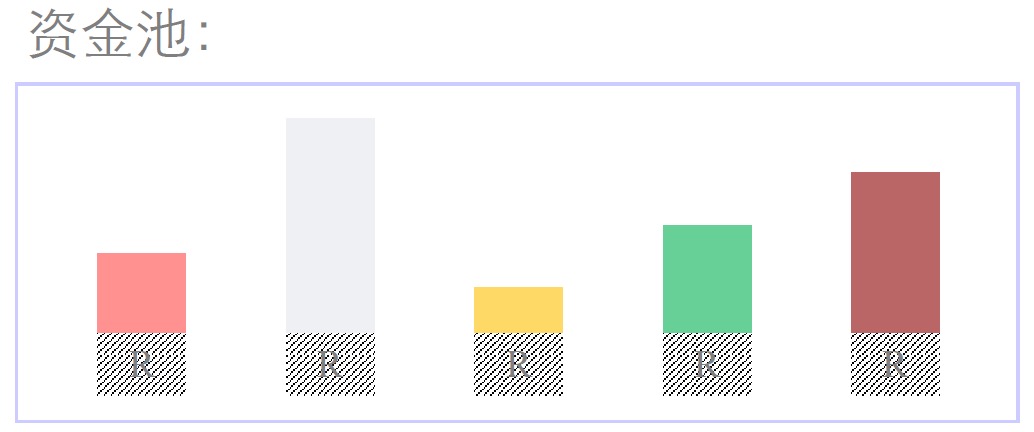

所以,你的资金池,是动态的了,不像前面2个,都是等分的了,不同的股票,会导致资金池被动态的分配给了不同的股票。

你也可以体会到,这种方法,实际上考虑了一只股票的最大风险,不会殃及到整体资金的安全。大白话就是,你这只股票,最多也就亏到我的整体容忍上限。上面例子中,我整体资金最大容忍亏5000,恰好也就是这只股票的最大亏损额5000。图中的R,就是这个损失值5000。

但是,如果我买了好几只,都一起亏,都亏到了每只股票的最大亏损度,那,一样会让你赔个底儿掉,对吧?这是个很大的问题,比如,大盘下跌的时候,狠可能会出现这种情况。

百分比波动幅度模型

这个和上面的“百分比风险模型”很像,百分比风险模型用的是算某只的损失的时候,用的是百分比, 而这个“百分比波动率模型”只不过换成了波动率,用标准差或者ATR替代了百分比而已。

- 我有总投资100000万

- 确定我能忍受的最大下跌为5%,即5000元(5%是我根据自己的喜好定的)

- 确定我能容忍的某只股票最大下跌的4倍标准差或者4倍ATR(比如ATR=2.5)

- 那么,这只股票我最多可以买多少:

所以,这只股票我可以买入(头寸)= = 500股。

同“百分比风险模型”一样,它也一样有,同时下跌,导致整体损失过大的问题,这个问题他也有。

所以,这就引出,总风险控制的概念。

总风险控制

上面提到了,1只股票,就可能跌破你的整体风险控制额度,“百分比风险模型”和“百分比波动幅度模型”, 都有这个问题,所以,你得时刻盯着,所有的股票合计的回撤、合计的损失的整体风险。

具体点说个例子吧:

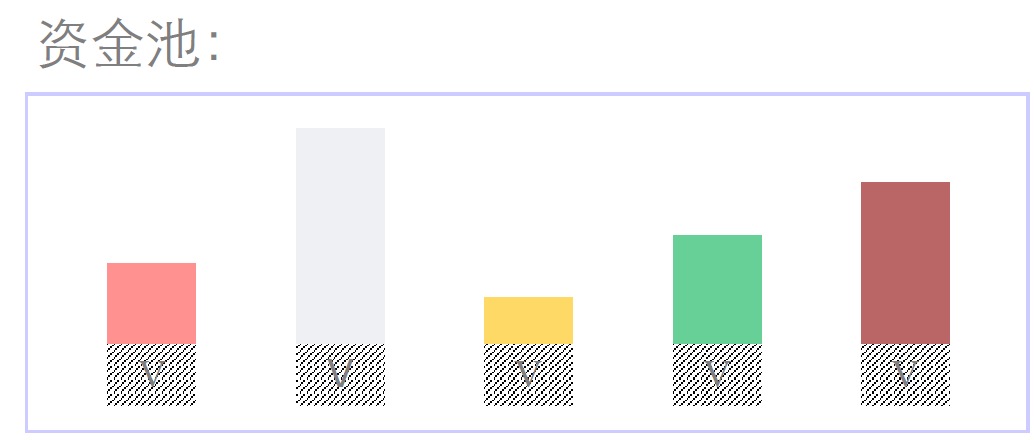

- 我有10万元,容忍度是5%的损失,即5000元

- 我买了A、B、C、D 4只股票,也对每只股票按照“百分比波动幅度模型”分配了头寸,资金恰好用光

现在,光A一只,就有可能跌到5000元的损失,4只,最大最差可能跌到5000x4=2万元, 这个损失20%要远远大于我的损失容忍度5%了。

那,如何解决?

其实,狠简单,就是把这损失的5000的风险,不是,赋予给1只股票,而是等分给4只股票。 上面的例子里,就是我最大能容忍5000元的损失,当我有1只持仓的时候,他只能最多跌5000元; 当我持仓4只的时候,每只最多只能跌5000/4=1250元,谁跌破这个数,谁就清仓out止损。 即,动态平均分配风险,这个方法叫 “百分比波动幅度模型”。

头寸数量 = (总风险/N)/ (单个头寸风险)