年化收益率

就是把标的、组合的收益率,年化后的收益率。

计算公式是这样来的:

初始市值A,期末市值B,N年,X为年化收益率,那么,简单数学公式变形后,就是上面的计算方法。

年化超额收益率

就是你减去你参照的基准,往往是你自己定的,比如上证指数、沪深300、中证500等,得到的收益率,年化后,就是年化超额收益率。

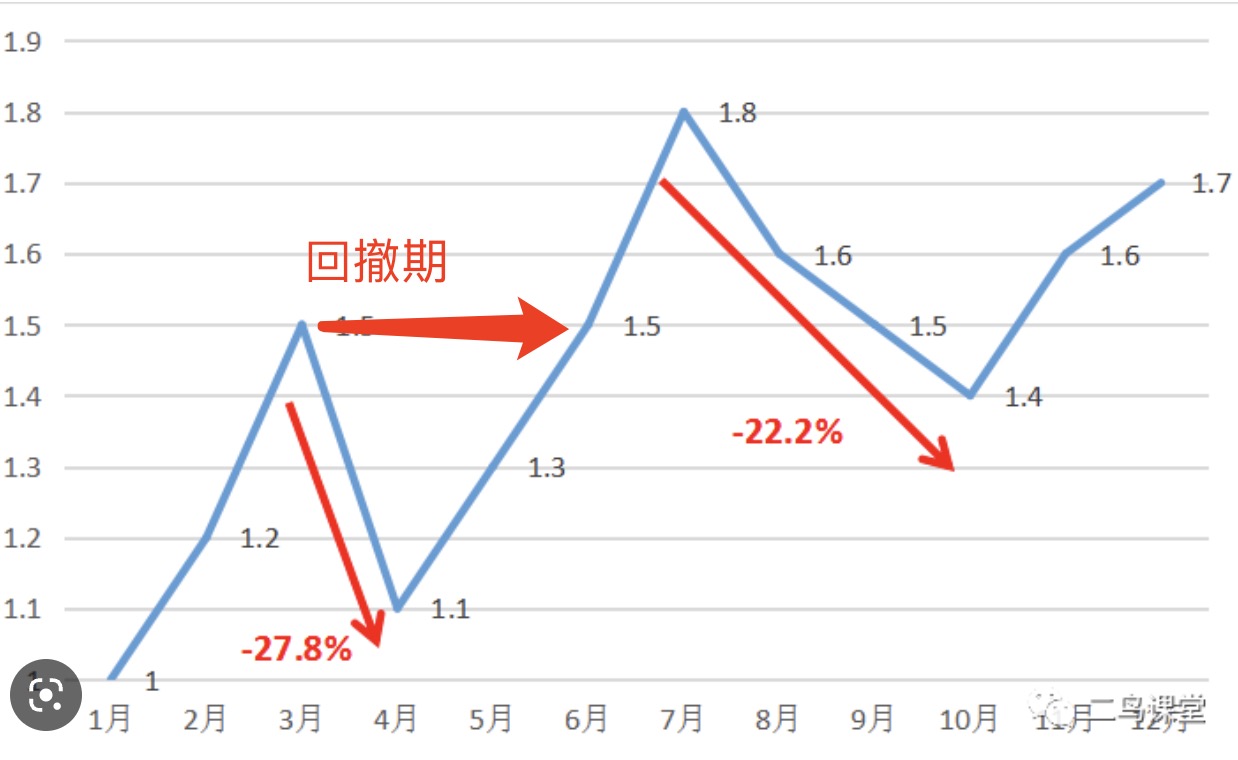

最大回撤(Max Drawdown)

就是跌的最狠的程度,不解释了,直接上图:

最大回撤期

就是上面最大回撤的回撤期,就是回到下跌前价位的时间。

这个长的话,很收煎熬。

胜率

就是你每天,你的标的都会有一个正收益率,或者一个负收益。

夏普比率(Sharpe Ratio)

每承受一单位总风险,会产生多少的超额报酬:

- 年化收益率就是投资标的/组合的年化收益率

- 无风险收益,一般就是10年期国债的平均年化收益率,一般在2-3%之间

- 收益波动率,是年化收益率的方差,一般是用日波动的统计方差年化(就是日波动率乘以)

索提诺比率(sortino ratio)

Sortino ratio的思路和Sharpe ratio的思路差不多,分子一样,但是分母不一样。

分母不再是资产的标准差,而是,和标准差有点类似,但是标准差中的资产均值,改成了,无风险收益。

Sortino ratio更看重对(左)尾部的预期损失分析,而Sharpe ratio则是对全体样本进行分析;而当 更换为收益列中大于无风险收益的全部样本时,则是对(右)尾部的超额收入分析。金融历史不能完全指导过去,尤其是在极端风险的考量上。因此使用Sortino ratio就变成一种更审慎的评估工具了。

作者:Leone 链接:https://www.zhihu.com/question/37128695/answer/230508370 来源:知乎 著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

参:1

卡尔玛比率(Calmar Ratio)

代表资产每承受1单位“最大回撤”风险所获得的收益。该比率越大越好。

描述的是收益和最大回撤之间的关系。计算方式为年化收益率与历史最大回撤之间的比率。Calmar比率数值越大,基金的业绩表现越好。反之,基金的业绩表现越差

特雷诺比率(Treynor Ratio)

特雷诺比率是基金的收益率超越无风险利率的值与系统性风险的比值。这个比率衡量的是基金承担单位系统性风险所获得的超额收益。特雷诺比率越大,说明风险调整收益越高。特雷诺指数是建立在非系统性风险已经完全分散的基础上,即认为基金持有的资产组合已充分分散个股或行业的风险。因此,特雷诺指数适用于评价非系统风险完全分散的基金,例如大盘指数型基金。

指数值越大,承担单位系统风险所获得的超额收益越高。

我已经承受系统风险()了,我能获得的收益能力。

当然是越大越好,冒险()获得收益越大。

信息比数 (Information Ratio)

信息比率(Information Ratio) = 超额收益(Active Return) / 跟踪误差(Tracking Error)

信息比率的公式为:IR=TD/TE (TD表示资产跟踪偏离度的样本均值;TE为资产的跟踪误差)

IR 通常被用于衡量投资经理相对于市场而言获得超额收益的能力。超额收益是指投资组合收益中由投资组合管理人的主动管理行为所带来的那部分收益,超额收益计算方式为组合收益减去基准收益(基准收益就是大盘收益)。

靠!

分子就是,说”TD表示资产跟踪偏离度的样本均值“,资产定价就是倍的市场收益,跟它偏离,就是。

分母,就是资产收益和市场收益的差的标准差

我不受大盘影响的收益 / 我和大盘的差异,

这个表示我的无风险收益和大盘风险的比例,

注意,这里不是说大盘的方差,而是我与大盘的方差,我与大盘的方差,我理解有点类似于体现beta啊,你想是不是?beta越大,可以想象出来,这个股票/基金的方差也应该越大啊,或者说是跟着大盘波动的越大。扯远了。

这个IR说明,虽然我和大盘的波动那么大,我还可保持高的无风险的收益率,这个数当然越大越好了。

信息比率(Information Ratio)

衡量超额风险带来的超额收益。具体计算方法为

(策略每日收益 - 参考标准每日收益) 的年化均值 / 年化标准差 。

注意:这里的“参考标准每日收益”,指的是对应的参数指数,比如基金是跟踪沪深300指数,则该指数的年化值即是参考系。